Economia

Home equity cresce com investimento no próprio negócio e quitação de dívidas

A pandemia de Covid-19 vitaminou o crescimento do Crédito com Garantia de Imóveis, regulamentado há pouco mais de dez anos

A pandemia de Covid-19 vitaminou o crescimento do Crédito com Garantia de Imóveis (CGI), regulamentado há pouco mais de dez anos, mas ainda pouco conhecido do público. Entre 2020 e 2021, o montante das concessões somou 9,51 bilhões de reais, ante 5,44 bilhões do biênio anterior, expansão de 73,22%. O saldo atual, entretanto, continua baixo: 13,5 bilhões de reais, quase a metade do estoque do cheque especial, que monta a 22,7 bilhões de reais, e menos de um décimo dos 241 bilhões do financiamento de veículos, para não falar dos 391 bilhões girados no cartão de crédito, segundo dados da Associação Brasileira das Entidades de Crédito Imobiliário e Poupança.

Para a Abecip, o motivo desse baixo estoque reside no prazo das operações, que pode chegar a 20 anos – na média, está em torno de cinco anos –, o que torna a evolução do saldo de empréstimos mais lenta. Além disso, o valor médio é elevado: 212,7 mil reais, em 2021. E, evidentemente, o pré-requisito para tomar um CGI é ter um imóvel próprio, quitado, sem dívidas ou pendências. Ou seja, não é um produto de massa. Por outro lado, as taxas de juro cobradas são as menores do sistema financeiro, com exceção do próprio crédito imobiliário. A taxa média anual do CGI está em 13,6%, enquanto a menor taxa do consignado do INSS apurada pelo Banco Central em fevereiro passado foi de 18,65% ao ano. O menor juro para financiamento de veículo chega a 14,39%.

Ainda assim, é voz corrente que esse produto tem um potencial nada desprezível no Brasil, onde dos 72,4 milhões de domicílios particulares existentes em 2019, segundo o IBGE, cerca de 70% são desalienados, não têm nenhuma dívida atrelada. Logo, são elegíveis para servir de garantia ao home equity, como o CGI é mais conhecido no mercado. “Em países mais desenvolvidos, a alavancagem média dos imóveis gira em torno de 50%, ou seja, em geral, os imóveis têm dívidas atreladas equivalentes à metade dos seus valores”, assinala Maria Teresa Fornea, da divisão de Home Equity da Creditas, fintech especializada em crédito com garantias. “Lá, os consumidores interpretam ter um imóvel como ter um limite para acessar crédito. Aqui, praticamente não se usa o imóvel para alavancagem.”

Há muito espaço para expansão dos empréstimos lastreados em imóveis

Apesar de o CGI, também conhecido como refinanciamento imobiliário, ter o nome parecido com financiamento imobiliário, suas finalidades são bem distintas. O financiamento imobiliário é dirigido exclusivamente para a compra de um imóvel. O CGI pode ser, no entanto, usado como o tomador desejar. Pode ser para quitar outras dívidas, construir ou reformar seu imóvel, ou adquirir um segundo, empreender ou realizar qualquer outro projeto. Na Creditas, os clientes destacam entre os principais motivos para tomar o CGI investir no próprio negócio (24%), pagar dívidas (21%) e adquirir bens (21%). Fornea ressalta o “efeito transformador” do alongamento do perfil da dívida por meio do refinanciamento imobiliário. “Se você imaginar o efeito no fluxo de caixa de tomar uma dívida normalmente de três anos com taxa de juros maior e alongar essa dívida para 20 anos, o efeito disso no fluxo de caixa para a pessoa física, mas principalmente para a pequena empresa, é transformador, porque consegue diminuir o custo de quanto paga por mês para o banco em cerca de 70% a 80%. Vamos dizer que uma pequena empresa que paga 5 mil reais por mês de linha, pega um home equity, quita esse capital de giro e, em vez de pagar 5 mil, passa a pagar mil reais por mês. Significa que liberou 4 mil reais de fluxo de reais”, detalha.

Fornea diz que os volumes de origem de CGI da fintech concorrem com aqueles dos grandes bancos, que poderiam fazer muito mais, dada a base de clientes de que dispõem, e talvez não se esforcem em divulgar o produto para não canibalizar os demais, cujas margens são bem maiores. O diretor de Crédito Imobiliário do Banco Santander, Sandro Gamba, discorda. Ele diz que o seu banco é o primeiro entre os privados, com 24% a 25% do mercado, graças a uma tecnologia própria de análise de crédito que permite aprovar um pedido em até dois dias, embora a média sejam dez dias.

Fonte: BIS

Fonte: BIS

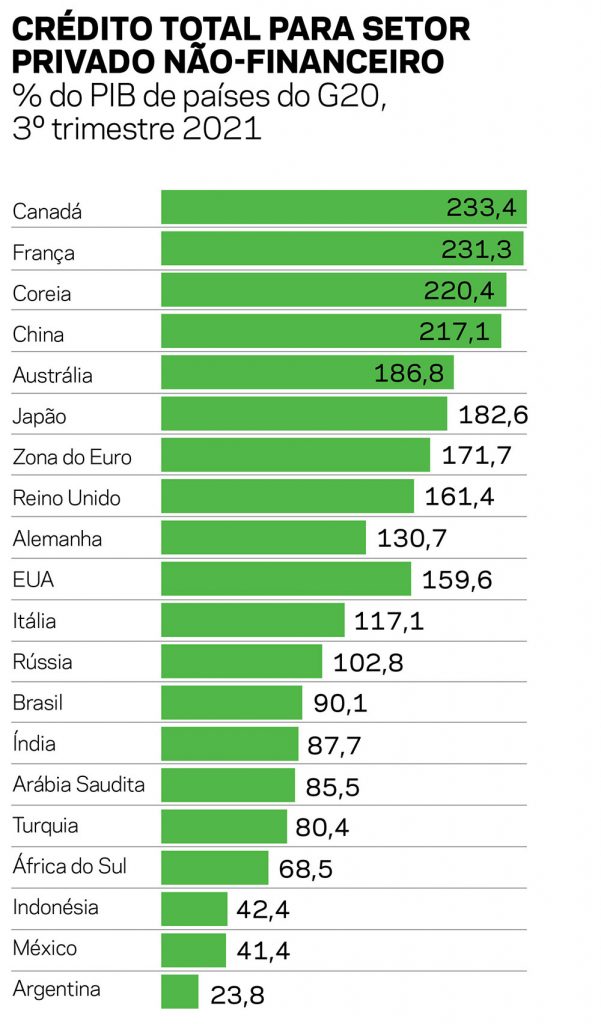

Gamba estima que o produto tem potencial para crescer cerca de dez vezes e chegar a 100 bilhões de reais, como espera o Banco Central, “mas tem quem diga que pode atingir 500 bilhões de reais”, pois o produto é atraente para os dois lados, para o tomador, pelo custo bem mais acessível, e para o banco, pela baixa inadimplência atrelada à garantia que o imóvel propicia e que só perde para o próprio crédito imobiliário. O executivo reconhece, no entanto, que o produto, por ser muito novo, não é mesmo muito difundido, que precisa de mais publicidade, e, também, que há resistência da parte dos tomadores em comprometer a casa própria como garantia de empréstimos relativamente vultosos. “É questão de convencer, demonstrar fazendo contas, as vantagens do CGI e mostrar, primeiro, que a própria linha limita o crédito a um máximo de 60% do valor do imóvel e um prazo máximo de 20 anos. Só isso basta para que a inadimplência seja baixíssima, a menor de qualquer outra linha de crédito, exceto o próprio crédito imobiliário”, diz. A expansão do CGI, enfatiza, seria importante para impulsionar o crescimento do crédito com segurança no País, que se destaca pelo baixo número de operações de empréstimos e financiamentos para empresas não financeiras como proporção do PIB entre as maiores economias desenvolvidas e emergentes, segundo cálculos do Banco para Compensações Internacionais.

Fornea relata que trabalha com home equity há 12 ou 13 anos, desde quando participou da formação de uma companhia hipotecária, um tipo de instituição financeira autorizada a trabalhar com financiamentos imobiliários, incluindo o crédito garantido por imóveis. “Na época, nem sabíamos como alocar home equity no balanço, porque não havia regulamentação, que veio amadurecendo desde 2007, quando saiu a lei sobre o produto e sua regulamentação em 2010”, recorda. “Mas eu só vi esse movimento ganhando realmente corpo durante a pandemia. Por causa do receio dos bancos, da incerteza que a crise gerou, é bom ter um crédito mais seguro, mais garantido. Agora, é um movimento sem volta.” •

PUBLICADO NA EDIÇÃO Nº 1200 DE CARTACAPITAL, EM 23 DE MARÇO DE 2022.

Este texto aparece na edição impressa de CartaCapital sob o título “Minha casa, meu colchão”

Apoie o jornalismo que chama as coisas pelo nome

Muita gente esqueceu o que escreveu, disse ou defendeu. Nós não. O compromisso de CartaCapital com os princípios do bom jornalismo permanece o mesmo.

O combate à desigualdade nos importa. A denúncia das injustiças importa. Importa uma democracia digna do nome. Importa o apego à verdade factual e a honestidade.

Estamos aqui, há mais de 30 anos, porque nos importamos. Como nossos fiéis leitores, CartaCapital segue atenta.

Se o bom jornalismo também importa para você, nos ajude a seguir lutando. Assine a edição semanal de CartaCapital ou contribua com o quanto puder.